بین الاقوامی مالیاتی فنڈ

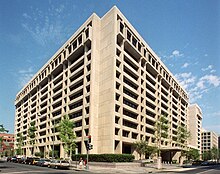

بین الاقوامی مالیاتی فنڈ یا آئی ایم ایف (انٹرنیشنل مونیٹری فنڈ:IMF) ایک عالمی مالیاتی ادارہ ہے جو ملکی معیشتوں اور ان کی باہمی کارکردگی بالخصوص زر مبادلہ، بیرونی قرضہ جات پر نظررکھتا ہے اور ان کی معاشی فلاح اور مالی خسارے سے نبٹنے کے لیے قرضے اور تیکنیکی معاونت فراہم کرتا ہے۔ دوسری جنگ عظیم کی وجہ سے بہت سے یورپی ممالک کا توازن ادائیگی کا خسارہ پیدا ہو گیا تھا۔ ایسے ممالک کی مدد کرنے کے لیے یہ ادارہ وجود میں آیا۔ یہ ادارہ جنگ عظیم دوم کے بعد بریٹن وڈز کے معاہدہ کے تحت بین الاقوامی تجارت اور مالی لین دین کی ثالثی کے لیے دسمبر 1945 میں قائم ہوا۔ اس کا مرکزی دفتر امریکہ کے دار الحکومت واشنگٹن میں ہے۔ اس وقت دنیا کے 185 ممالک اس کے رکن ہیں۔ شمالی کوریا، کیوبا اور کچھ دوسرے چھوٹے ممالک کے علاوہ تمام ممالک اس کے ارکان میں شامل ہیں۔ بین الاقوامی مالیاتی فنڈ پر بڑی طاقتوں کا مکمل راج ہے جس کی وجہ اس کے فیصلوں کے لیے ووٹ ڈالنے کی غیر منصفانہ تقسیم ہے۔ یہ ادارہ تقریباً تمام ممالک کو قرضہ دیتا ہے جو ان ممالک کے بیرونی قرضہ میں شامل ہوتے ہیں۔ ان قرضوں کے ساتھ غریب ممالک کے اوپر کچھ شرائط بھی لگائی جاتی ہیں جن کے بارے میں ناقدین کا خیال ہے کہ یہ شرائط اکثر اوقات مقروض ملک کے معاشی حالت کو بہتر بنانے کی بجائے اسے بگاڑتے ہیں۔ بین الاقوامی مالیاتی فنڈ جیسے بین الاقوامی اداروں کے ڈھانچے کو بدلنے کی ضرورت وقت کے ساتھ ساتھ زیادہ محسوس کی جا رہی ہے۔

تاریخ

ترمیم1930 کے معاشی مسائل اور اس کے بعد دوسری جنگ عظیم نے یورپی ممالک کی معیشت کو سخت نقصان پہنچایا۔ خصوصاً جنگ کے اخراجات کی وجہ سے ان کا ادائیگیوں کا توازن بہت بگڑ گیا۔ اس کے علاوہ برطانیہ نے جنگی اخراجات سے نبٹنے کے لیے خوب نوٹ چھاپے جو اس اصول کے خلاف تھے کہ نوٹ چھاپنے میں اس بات کو مدِ نظر رکھا جائے کہ بنک آف انگلینڈ کے پاس سونے کے ذخائر کتنے ہیں۔ برطانیہ کے زرِ مبادلہ برطانوی پونڈ پر دوسرے ممالک کا اعتماد کم ہو گیا۔ اس وقت پونڈ کو بین الاقوامی مالیاتی معاملات میں مرکزیت حاصل تھی جو ختم ہو رہی تھی۔ بریٹن ووڈز کا معاہدہ جو 1945 میں ہوا، اس کے مطابق ایک ایسے ادارہ کی ضرورت تھی جو مندرجہ ذیل کام کرے

- دنیا کے لیے ایک نیا اور پراعتماد مالیاتی نظام تشکیل دے۔

- ان ممالک کی مدد کرے جو توازنِ ادائیگی کے مسائل کا شکار ہیں۔

- ارکان ممالک کی زر مبادلہ کی شرح کا درست تعین کرنا اور اس کے لیے ایک نظام وضع کرنا۔

چنانچہ دسمبر 1945 میں بین الاقوامی مالیاتی فنڈ کا قیام عمل میں آیا۔ ابتدا میں اس کے 29 ارکان تھے جن میں کیوبا شامل تھا جو بعد میں نکل گیا۔

کھاتے اور ایس۔ ڈی۔ آر (SDR)

ترمیمشروع میں تمام کھاتے امریکی ڈالر میں لکھے جاتے تھے۔ ان کھاتوں میں مختلف ممالک نے ایک دوسرے کو جو ادائیگیاں کرنا ہوں، ان کو جمع یا تفریق کیا جاتا ہے۔ بریٹن ووڈز کے معاہدے کے تحت امریکا نے وعدہ کیا تھا کہ چونکہ اب امریکی ڈالر کو بنیادی کرنسی کی حیثیت حاصل ہے اس لیے ڈالر کی قیمت (جو سونے کے حساب سے مقرر ہوتی ہے) میں کوئی کمی نہیں کی جائے گی۔ مگر امریکا کے توازن ادائیگی کے بڑھتے ہوئے مسائل کی وجہ سے 1972 میں امریکا کے صدر نکسن نے وعدہ خلافی کرتے ہوئے ڈالر کی قیمت میں کمی کر دی (35 ڈالر فی اونس سونے سے 38 ڈالر فی اونس سونا )۔ اس سے بریٹن ووڈز کا نظام تباہ ہو گیا۔ بین الاقوامی مالیاتی فنڈ نے ایک نیا طریقہ وضع کیا جس میں ڈالر کی جگہ ایس۔ڈی۔آر (Special Drawing Rights:SDR) کا استعمال شروع کیا۔ ایس۔ ڈی۔ آر (SDR) کسی ملک کا روپیہ نہیں بلکہ بین الاقوامی مالیاتی فنڈ میں کھاتوں کی جمع تفریق کا ایک نظام ہے۔ ایس۔ ڈی۔ آر (SDR) کی مالیت کا انحصار صرف ڈالر پر نہیں بلکہ کئی ملکوں کے زرِ مبادلہ پر ہے۔ اس سے اگر کسی ایک ملک کے زرِمبادلہ میں کوئی تبدیلی ہو تو ایس۔ ڈی۔ آر (SDR) پر بہت زیادہ اثر نہیں ہوتا۔ اور رکن ممالک کے کھاتے ڈالر کی قیمت میں تبدیلی کے اثر سے محفوظ رہتے ہیں۔

جب 1969 میں ایس ڈی آر پہلی دفعہ متعارف کیا گیا تو یہ بھی 0.888671 گرام سونے کے برابر تھا جو اس وقت ایک ڈالر کا ہوتا تھا۔ 1974 میں ایس ڈی آر کا تعلق سونے سے ختم کر کے 16 کرنسیوں کی باسکٹ سے کر دیا گیا۔[1] 1981 میں اس باسکٹ سے 11 کرنسیاں نکال دی گئیں اور صرف پانچ باقی بچیں۔1999 میں یورو بننے کے بعد جرمن مارک اور فرانسیسی فرانک کی جگہ یورو کو مل گئی۔ اب ایس ڈی آر صرف آئی ایم ایف کے ارکان ممالک کے “اعتبار“ پر انحصار رکھتا ہے۔[2]

شروع میں ایک ایس۔ ڈی۔ آر کی قیمت 1.44 ڈالر کے برابر تھی۔ رکن ممالک کو تو ڈالر، پونڈ یا ین وغیرہ ہی ملتے ہیں مگر اس کا اندراج بین الاقوامی مالیاتی فنڈ کے کھاتوں میں ایس۔ ڈی۔ آر میں کیا جاتا ہے۔

جس طرح مختلف ممالک کے نجی سینٹرل بینک ہوا میں سے کاغذی کرنسی تخلیق کرتے ہیں اسی طرح بین الاقوامی مالیاتی فنڈ بغیر کسی اثاثوں کے ایس ڈی آر تخلیق کرتا ہے اور رکن ممالک کو مجبور کیا گیا ہے کہ وہ اسے بطور کرنسی قبول کریں۔ بین الاقوامی مالیاتی فنڈ کو جو گورنر کنٹرول کرتے ہیں وہ مختلف نجی مرکزی بینکوں کے سربراہ یا ان کے خاص آدمی ہیں۔[3]

ممالک کا کوٹہ

ترمیمکوٹہ تین چیزوں کی بنا پر مقرر ہوتا ہیں یعنی کسی ملک کی خام ملکی پیداوار (جی ڈی پی) کتنی ہے، بیرونی ذرائع مبادلہ کے ذخائر کتنے ہیں اور برامدات و درامدات کی مقدار کیا ہے۔ انہی کی بنیاد پر کسی رکن ملک کے ووٹوں کی تعداد کا تعین ہوتا ہے۔ اپنے کوٹہ کے برابر رقم تسلیم شدہ زرِمبادلہ میں یا سونے کی صورت میں بین الاقوامی مالیاتی فنڈ کے پاس رکھنا ہوتا ہے۔

بین الاقوامی مالیاتی فنڈ میں رائے شماری کا طریقہ

ترمیمآئی ایم ایف میں ایک ملک کو ایک ووٹ حاصل نہیں ہے بلکہ ووٹ تین چیزوں کی بنا پر مقرر ہوتے ہیں یعنی کسی ملک کی خام ملکی پیداوار (جی ڈی پی) کتنی ہے، بیرونی ذرائع مبادلہ کے ذخائر کتنے ہیں اور برامدات و درامدات کی مقدار کیا ہے۔ اس طریقہ کی وجہ سے غریب ملکوں کے ووٹوں کی تعداد نہ ہونے کے برابر ہے۔ صرف امریکا کے ووٹ کل ووٹوں کا تقریباً 18 فی صد بنتے ہیں۔ اگر ہم پانچ بڑے ممالک امریکہ، برطانیہ، فرانس، جاپان اور چین کے ووٹ جمع کریں تو وہ ووٹوں کی کل تعداد کے 40 فی صد کے قریب بنتے ہیں۔ سب سے بڑے تقریباً 20 صنعتی ممالک بشمول پہلے بتائے گئے پانچ ممالک کے پاس کل ووٹوں کی کل تعداد کا 70 فی صد کے قریب ہے یعنی ایک طرح سے وہ جو چاہے کر سکتے ہیں۔ ریاستہائے متحدہ امریکا کے ووٹوں کی تعداد بھی قابلِ غور ہے۔

نیچے دیی گئی جدول کے مطابق آپ دیکھ سکتے ہیں کہ بنیادی طور پر صنعتی ممالک بین الاقوامی مالیاتی فنڈ میں اتنے ووٹ رکھتے ہیں کہ وہ جو چاہیں منوا لیں۔ جدول کو ووٹوں کے حساب سے بھی ترتیب دیا جا سکتا ہے۔

| شمار | ملک | ووٹوں کی تعداد | کل ووٹوں کا فی صد |

|---|---|---|---|

| 1 | اطالیہ | 70805 | 3.2 |

| 2 | آسٹریلیا | 32614 | 1.47 |

| 3 | برازیل | 30611 | 1.38 |

| 4 | مملکت متحدہ | 107635 | 4.86 |

| 5 | بلجئیم | 46302 | 2.09 |

| 6 | بھارت | 41832 | 1.89 |

| 7 | جاپان | 133378 | 6.02 |

| 8 | جرمنی | 130332 | 5.88 |

| 9 | جنوبی کوریا | 29523 | 1.33 |

| 10 | چین | 81151 | 3.66 |

| 11 | روس | 59704 | 2.7 |

| 12 | ریاستہائے متحدہ | 371743 | 16.79 |

| 13 | سعودی عرب | 70105 | 3.17 |

| 14 | سویٹزرلینڈ | 34835 | 1.57 |

| 15 | سویڈن | 24205 | 1.09 |

| 16 | فرانس | 107635 | 4.86 |

| 17 | کینیڈا | 63942 | 2.89 |

| 18 | میکسیکو | 31778 | 1.43 |

| 19 | نیدرلینڈز | 51874 | 2.34 |

| 20 | وینیزویلا | 26841 | 1.21 |

| 21 | ہسپانیہ | 30739 | 1.39 |

| 22 | باقی 165 رکن ممالک | 637067 | 28.78 |

بین الاقوامی مالیاتی فنڈ کے قرضے

ترمیمکوئی بھی ملک اپنے کوٹہ کے پچیس فی صد کے برابر قرضہ صرف ادائیگیوں کے توازن کو درست کرنے کے لیے حاصل کر سکتا ہے۔ اس کے علاوہ غریب ممالک غربت میں کمی کے پروگرام ( Poverty Reduction and Growth Facility۔PRGF) کے تحت منڈی سے سستے قرضے حاصل کر سکتے ہیں۔ مزید قرضے جو تمام ممالک حاصل کر سکتے ہیں کچھ یوں ہیں

- ھنگامی صورت حال کے قرضے ( Stand-By Arrangements۔SBA)

- توسیعی قرضہ کی سہولت (Extended Fund Facility۔EFF)

- اضافی احتیاطی سہولت (Supplemental Reserve Facility۔SRF)

- مشروط قرضوں کی سہولت (Contingent Credit Lines۔CCL)

- برامدات میں کمی کی تلافی کے لیے قرضہ کی سہولت (Compensatory Financing Facility۔CCF)

بین الاقوامی مالیاتی فنڈ کی کارکردگی

ترمیمتاریخی طور پر دیکھا گیا ہے کہ جن ممالک نے مکمل طور پر بین الاقوامی مالیاتی فنڈ کے قرضے حاصل کیے اور ان کے ساتھ ملحق شرائط کو من و عن نافذ کیا وہ معاشی طور پر تباہ ہو گئے۔ یہ بات لاطینی امریکہ کے ممالک پر صادق آتی ہے جن کو بین الاقوامی مالیاتی فنڈ کی شرائط کی وجہ سے 1980 کی دہائی میں مالیاتی بحران کا شکار ہونا پڑا۔ 1997 کے جنوب مشرقی ایشیا کے مالیاتی بحران کو بھی ان پالیسیوں کا نتیجہ کہا جاتا ہے جو ان ممالک نے بین الاقوامی مالیاتی فنڈ کے کہنے پر نافذ کیے تھے۔ ترقی پزیر ممالک کو شکایت ہے کہ بین الاقوامی مالیاتی فنڈ غریب ملکوں میں بجلی اور ذرائع رسل و رسائل و مواصلات کی قیمت کے بڑھنے کی ذمہ دار ہے۔ مثلاً پاکستان کو دیے جانے والے قرضوں کے ساتھ جو شرائط رکھی جاتی ہیں ان میں یہ بات بھی شامل ہے کہ ٹیلی فون کی اور بعض دوسری اشیاء مثلاً پٹرول پر ایکسائز ڈیوٹی بڑھائی جائے۔ اس کا براہ راست اثر غریب لوگوں اور غربت پر پڑتا ہے۔

بین الاقوامی مالیاتی فنڈ کی واحد کامیابی 1940 کے آخر اور 1950 کی دہائی میں ان مغربی ممالک کی تعمیر و مدد ہے جو دوسری جنگِ عظیم سے بری طرح متاثر ہوئے تھے۔ ان ممالک میں برطانیہ، فرانس اور جرمنی شامل ہیں۔ بعض لوگ اس بات کو بھی کامیابی سمجھتے ہیں کہ بین الاقوامی مالیاتی فنڈ نے دنیا کو ایک مالیاتی نظام دیا جو امریکی ڈالر پر انحصار کرتا ہے۔ مگر دنیا یہ بھی دیکھ چکی ہے کہ یہ نظام بھی کامیابی سے نہیں چل سکا اور دنیا کو جلد ایک نئے نظام کو وضع کرنا پڑا جس میں زرِمبادلہ کی قیمت آزاد بنیادوں پر رسد و طلب کے مطابق متعین ہوتی ہے۔ معیشت دانوں کے مطابق بین الاقوامی مالیاتی فنڈ کے منصوبے افراطِ زر پیدا کرتے ہیں جو تیسری دنیا کے ممالک کے لیے زہرِ قاتل سے کم نہیں۔ بین الاقوامی مالیاتی فنڈ کے بہت زیادہ متاثرین میں ارجنٹائن، نائجیریا، نائجر اور صومالیہ بھی شامل ہیں۔[4]

قرض دینے کی شرائط

ترمیمناقدین کے نزدیک آئ ایم ایف کا کردار ایک بین الاقوامی پولیس والے جیسا ہے۔ آئ ایم ایف غریب ممالک کو ان شرائط پر قرض دیتا ہے۔

- سود کی شرح میں اضافہ کیا جائے۔ اس سے غربت بڑھ جاتی ہے۔

- ٹیکس بڑھایا جائے اور حکومتی اخراجات میں کمی کی جائے۔ اس سے عوامی سہولیات میں کمی آتی ہے اور بے روزگاری بڑھتی ہے۔

- زیادہ سے زیادہ قومی اداروں کی نجکاری کی جائے۔ اس سے ملکی اثاثے غیر ملکیوں کے پاس چلے جاتے ہیں۔

- بین الاقوامی سرمائے کی ملک میں آمد و رفت پر سے تمام پابندیاں ہٹا لی جائیں۔ اس سے اسٹاک مارکیٹ میں عدم استحکام پیدا ہوتا ہے۔

- بین الاقوامی بینکوں اور کارپوریشنوں کو زیادہ سے زیادہ آزادی دی جائے۔ اس سے ملکی صنعتیں مفلوج ہو جاتی ہیں۔

اس کے بعد ان غریب ممالک کو بس اتنی رقم مزید قرض دی جاتی ہے کہ وہ اپنے موجودہ بین الاقوامی قرضوں کا سود ادا کر سکیں۔[5] ان اصلاحات کے نتیجے میں ملکی دولت آئی ایم ایف کے پاس چلی جاتی ہے اور یہ سب جمہوریت کی آڑ میں ہوتا ہے۔

سن 2008 کے بین الاقوامی مالیاتی بحران میں صرف دو ممالک زیادہ متاثر نہیں ہوئے۔ یہ ہندوستان اور چین تھے۔ ان دونوں ممالک میں آئ ایم ایف کا اثر رسوخ بہت کم ہے۔[6]

پاکستان پر آئی ایم ایف کے قرضے

ترمیم1947ء میں اپنے قیام کے بعد گیارہ سالوں تک آئی ایم ایف کی بارہا پیشکش کے باوجود پاکستان نے آئی ایم ایف سے کوئی قرضہ نہیں لیا تھا۔ 1958ء میں جنرل ایوب خان کے دور میں آئی ایم ایف نے پہلا قرضہ پاکستان کو دیا۔ پاکستان گذشتہ 69 برسوں میں قرضے کے حصول کے لیے 21 مرتبہ آئی ایم ایف جا چکا ہے۔ سنہ 1988 سے پہلے پاکستان اور آئی ایم ایف کے مابین ہونے والے معاہدے قلیل مدتی بنیادوں پر ہوتے تھے جن میں عمومی طور پر قرض معاشی اصلاحات سے مشروط نہیں ہوتے تھے۔

تاہم سنہ 1988 کے بعد ’اسٹرکچلرل ایڈجسمنٹ پروگرامز` شروع ہو گئے۔

’اسٹرکچلرل ایڈجسمنٹ پروگرامز‘ یعنی ایس اے پی وہ ہوتے ہیں جن میں قرض دینے والا ادارہ شدید معاشی مشکلات کے شکار قرض حاصل کرنے والے ممالک کو مخصوص شرائط کے تحت نیا قرض دیتا ہے۔[7]

2019ء کی پہلی سہ ماہی تک پاکستان پر قرضے 106 ارب امریکی ڈالر ہو چکے تھے جو خام ملکی پیداوار (جی ڈی پی) کے 72.5 فیصد سے زیادہ ہو گئے۔[8]

| پاکستان پر آئی ایم ایف کے قرضے | ||

|---|---|---|

| دورانیہ | سربراہ حکومت | کتنے قرضے لیے[9] |

| 1947ء سے 1957ء تک | صفر | |

| 1958ء سے 1968ء تک | جنرل ایوب خان | 0.19 ارب ڈالر تین قسطوں میں لیے |

| 1972ء سے 1974ء تک | ذوالفقار علی بھٹو | 0.35 ارب ڈالر تین قسطوں میں لیے |

| 1980 | جنرل ضیاء الحق | 3 ارب ڈالر سے زیادہ تین قسطوں میں لیے اور واپس ادا کر دیے |

| 1988ء | بینظیر بھٹو پہلا دور | 0.91 ارب ڈالر |

| نواز شریف پہلا دور | 1.59 ارب ڈالر | |

| 1993ء | بینظیر بھٹو دوسرا دور | 2 ارب ڈالر سے زائد |

| 2000ء سے 2001ء | جنرل پرویز مشرف | 2 ارب ڈالر دو قسطوں میں لیے۔ 7 ارب ڈالر واپس ادا کیے۔ |

| 2008ء | آصف علی زرداری | 7 ارب ڈالر |

| 2013ء | نواز شریف تیسرا دور | |

| 2019ء | عمران خان | 6 ارب ڈالر[10] |

2008 سے 2013 تک بیرونی قرضہ 59 ارب ڈالر تھا۔ 2018 میں یہ 93 ارب ڈالر تھا۔

آئین کے مطابق قرضوں کا حجم جی ڈی پی کے ساٹھ فیصد سے زائد نہیں ہونا چاہیے[حوالہ درکار]، تاہم مسلم لیگ نون کے پانچ سال مکمل ہونے پر قرضے جی ڈی پی کا 70 فیصد سے زائد ہو چکے تھے… یعنی نصف کے قریب بجٹ محض قرضوں اور سود کی ادائی کے لیے خرچ کر دیا جائے گا۔

| سن عیسوی | آئی ایم ایف کے قرضے[11] |

|---|---|

| 1960ء | 59 کروڑ ڈالر |

| 1971ء | 3 ارب ڈالر |

| 1977ء | 6.3 ارب ڈالر |

| 1999ء | 39 ارب ڈالر |

| 2008ء | 34 ارب ڈالر |

| 2013ء | 59 ارب ڈالر |

| 2018ء | 93 ارب ڈالر |

| 2019ء | 106 ارب ڈالر |

| سال | قرضہ |

|---|---|

| 1958 | 0.03

|

| 1965 | 0.04

|

| 1968 | 0.1

|

| 1972 | 0.1

|

| 1973 | 0.1

|

| 1974 | 0.1

|

| 1977 | 0.1

|

| 1980 | 1.3

|

| 1981 | 1.0

|

| 1988 | 0.7

|

| 1993 | 0.3

|

| 1994 | 1.2

|

| 1995 | 0.6

|

| 1997 | 1.1

|

| 2000 | 0.5

|

| 2001 | 1.0

|

| 2009 | 7.2

|

| 2013 | 4.4

|

آئی ایم ایف کی سربراہ کا بیان

ترمیم2012 میں آئی ایم ایف کی سربراہ کرسٹین لگارڈی (Christine Lagarde) نے بیان دیا تھا کہ "جب آئی ایم کے اطراف کی دنیا پر زوال آتا ہے تو ہم ترقی کرتے ہیں۔ اُس وقت ہم بہت فعال ہو جاتے ہیں کیونکہ ہم قرضے دیتے ہیں۔ ہمیں سود، فیس اور بہت کچھ ملتا ہے اور ادارے کو خوب منافع ہوتا ہے۔ لیکن جب دنیا بہتری کی جانب گامزن ہوتی ہے اور سالوں تک ترقی ہوتی ہے جیسا کہ 2006-2007 میں ہوا تھا تو آئی ایم ایف کی کارکردگی مالیاتی اور دیگر لحاظ سے گر جاتی ہے ۔"[13]

"When the world around the IMF goes downhill, we thrive. We become extremely active because we lend money, we earn interest and charges and all the rest of it, and the institution does well. When the world goes well and we’ve had years of growth, as was the case back in 2006 and 2007, the IMF doesn’t do so well both financially and otherwise."

عدالت اور کرسٹین لگارڈی

ترمیمآئی ایم ایف کی سربراہ Christine Lagarde دس سال پہلے فرانس کی وزیر خزانہ تھی۔ 19 دسمبر 2016 ء کو فرانس کی ایک عدالت نے اسے ایک مقدمے میں قصور وار قرار دیا مگر نہ کوئی سزا دی نہ جرمانہ کیا۔ اس سے ثابت ہوتا ہے کہ مشرق کی طرح مغرب میں بھی قانون بڑے لوگوں کو سزا نہیں دے سکتا۔[14]

اقتباس

ترمیم- "اگر سینٹرل بینکوں کا کوئی سربراہ ہے تو وہ آئی ایم ایف ہے۔"

- "If central banks had a boss, it would be the IMF"[15]

- اگر آپ کے پاس دس بکریاں ہیں تو ایک ہم لے لیں گے۔

- the IMF has already proposed a 10% wealth tax on NET wealth for everyone.[16]

- لیکن آئی ایم ایف کے قوانین اُس مُلک کو نہیں بچاتے جسے قرضے دیے جاتے ہیں بلکہ یہ آئی ایم ایف کو بچاتے ہیں۔

- But those IMF rules are there to protect the IMF making the loans to the troubled nation, not to assist the troubled nation actually recover.[17]

مزید دیکھیے

ترمیمبیرونی روابط

ترمیمحوالہ جات

ترمیم- ↑ Special drawing rights

- ↑ Deutsche Bank

- ↑ "The.History.of.the.Money.Changers"۔ 11 مئی 2013 میں اصل سے آرکائیو شدہ۔ اخذ شدہ بتاریخ 02 جون 2013

- ↑ "آرکائیو کاپی"۔ 05 مارچ 2005 میں اصل سے آرکائیو شدہ۔ اخذ شدہ بتاریخ 25 فروری 2007

- ↑ [1]

- ↑ A new job for the IMF: as global policeman | The Spectator

- ↑ پاکستان اور آئی ایم ایف مذاکرات: معاشی مشکلات سے چھٹکارا یا مہنگائی کا ایک نیا طوفان؟

- ↑ پاکستان کی نئی حکومت آئی ایم ایف ہے۔

- ↑ "آئی ایم ایف سے کب کتنا قرضہ لیا گیا ؟"۔ 18 دسمبر 2019 میں اصل سے آرکائیو شدہ۔ اخذ شدہ بتاریخ 18 دسمبر 2019

- ↑ آئی ایم ایف کا پاکستان پر قبضہ (دا ڈپلومیٹ)

- ↑ احتساب مشرف دور سے کیوں نہیں؟

- ↑ Pakistan’s 60-year history with the IMF in one chart

- ↑ Lost Faith In Central Banks

- ↑ IMF Head Christine Lagarde Convicted in French Negligence Trial

- ↑ The End Of the (Monetary) World As We Know It

- ↑ NIRP, Cash Bans and Wealth Taxes Are Coming to the US

- ↑ Who Is Holding Back The Russian Economy?

| ویکی ذخائر پر بین الاقوامی مالیاتی فنڈ سے متعلق سمعی و بصری مواد ملاحظہ کریں۔ |